Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 10.05.21 - 16.05.21

По мере того, как Илон Маск меняет свое отношение к биткоинам, новые участники панически продают, и долгосрочные держатели вмешиваются, чтобы удержать линию.

Обзор рынка биткоинов

Цена на биткоины упала на этой неделе более чем на 26,1%, поскольку рынок отреагировал на серию твитов, опубликованных Илоном Маском, в которых выражается обеспокоенность по поводу энергопотребления при майнинге Proof-of-Work. Рынок открыл неделю с максимума в 59 463 доллара, а затем упал до 43 963 доллара по мере того, как разворачивалась сага о Твиттере.

Твиты Илона варьируются от заявлений о негативных внешних эффектах, связанных с потреблением энергии, до заявлений о том, что в 10 раз более быстрые и большие блоки на Dogecoin являются жизнеспособной альтернативой. К сожалению, это привело к повсеместной путанице на рынках, хотя для многих биткоин-HODLers (биткоин-держателей) это просто еще один рабочий день.

В блокчейне мы можем наблюдать заметную бифуркацию (всевозможные качественные перестройки или метаморфозы различных объектов при изменении параметров, от которых они зависят) реакций, когда новые участники рынка панически продают и осознают убытки, в то время как долгосрочные ходлеры (держатели) кажутся относительно несвязанными с новостями.

Здесь очень много динамики спроса и предложения, которые напоминают макропик 2017 года, но имеют уникальные отличия, которые бросают вызов убеждениям как быков, так и медведей.

Определение размера коррекции

Сначала мы оценим масштаб этой коррекции по сравнению с бычьими рынками 2017 и 2021 годов. Текущая коррекция сейчас более чем на 28% ниже ATH в 63,6 тыс. долларов, установленного 13 апреля. Это самая глубокая коррекция текущего бычьего рынка, однако, она соответствует пяти основным откатам во время бычьего рынка 2017 года.Что касается продолжительности бычьего рынка, первичный бычий рынок 2021 года (где часто устанавливаются новые ATH) длился около 200 дней, что относительно мало по сравнению с годичным бычьим пробегом в 2017 году.

Количество предприятий, которые в настоящее время получают прибыль, дает представление о том, какой сегмент рынка находится под водой. Мы можем наблюдать, что эта коррекция привела к убыткам более 23% сетевых структур (уникальных, отдельных кошельков), по сравнению с тремя периодами роста с 2016 года. Обратите внимание, что все эти сравнительные откаты были связаны относительно экстремальными явлениями:

- Первый откат ралли недоверия от дна в 2016 г. после двухлетнего медвежьего рынка.

- Первый откат в 2019 году от ралли недоверия 1,5-летнего медвежьего рынка, вызванного в основном сжатием коротких продавцов с заемными средствами.

- В 2020 году консолидация после глобальной неопределенности, вызванной COVID-распродажей 12 марта.

Новые участники панической продажи

Новые участники рынка в панике продали монеты и осознали значительную потерю своих монет: как aSOPR, так и STH-SOPR снова упали ниже 1,0. Оба этих показателя учитывают степень прибыли, получаемую монетами, перемещающимися по блокчейну, причем более высокие значения указывают на то, что прибыльные монеты находились в движении, а значения ниже 1,0 указывают на то, что большинство монет в последний раз перемещалось по более высоким ценам.Метрика aSOPR учитывает весь рынок, одновременно отфильтровывая все монеты со сроком службы менее 1 часа (которые, как правило, являются временными переходами и, следовательно, экономически не важны). STH-SOPR фильтрует только монеты моложе 155 дней и, следовательно, представляет лиц, которые купили монеты во время текущего цикла бычьего рынка.

Оба показателя упали ниже 1,0, что указывает на совокупные потери в цепочке, что наиболее ярко выражено в STH-SOPR. Это второе крупное падение ниже 1.0 для STH-SOPR во время этой коррекции, что указывает на широко распространенные панические продажи со стороны новых держателей.

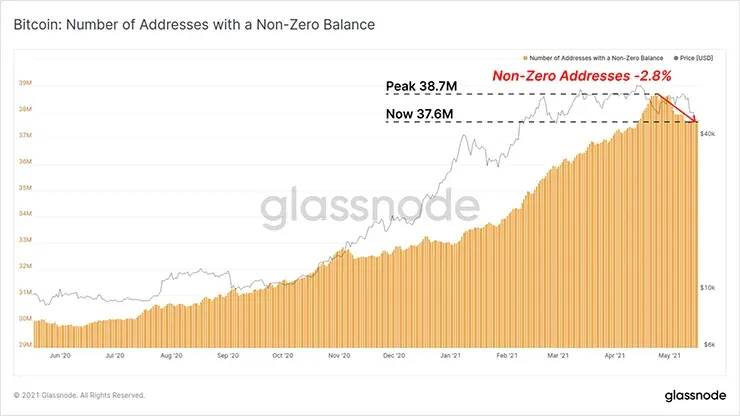

Общее количество адресов с ненулевым балансом BTC также сократилось на -2,8% с недавнего рекордного максимума в 38,7 млн адресов. В общей сложности 1,1 миллиона адресов израсходовали все монеты, которые у них были во время этой коррекции, что снова свидетельствует о том, что в настоящее время идет паническая распродажа.

Если мы рассмотрим циклическую модель общего предложения, удерживаемого краткосрочными держателями (STH), мы также увидим, что разыгрывается модель панических продаж, аналогичная той, что наблюдалась на макропике 2017 года.

Эта диаграмма показывает, что рынок биткоинов имеет тенденцию находить локальный или макропик в то время, когда новые держатели владеют относительно большой долей общего предложения (то есть максимальной поставкой монет, удерживаемой более новыми более слабыми руками).

Однако важно отметить, что текущий пик количества монет, принадлежащих STH, существенно ниже, чем в 2017 году, как по объему монет, так и по процентной доле от находящихся в обращении активов. Монеты нового держателя недавно достигли 28% в обращении (5,3 млн BTC), что на 9% меньше, чем на пике 2017 года.

Учитывая, что биткоины торгуются при гораздо более высокой рыночной стоимости, это может быть отражением большего притока капитала, необходимого для увеличения размера рыночной капитализации. Это также может указывать на более крупный откат в бычьем цикле, поскольку слабые руки капитулируют, а более сильные руки возобновляют накопление более дешевых монет.

Динамика обменного потока

В поддержку наших наблюдений за паническими продажами, совокупный приток BTC на биржу достиг значительного максимума, при этом чистый приток BTC составил 27,5 тыс. BTC в начале этого последнего этапа коррекции. По масштабу это сопоставимо только с распродажей в марте 2020 года и распределением по схеме Понци PlusToken в 2019 году.

Однако, если мы разделим это наблюдение на две крупнейшие биржи, Binance и Coinbase, мы увидим две разные реальности.

Binance в основном захватывает неамериканские компании и является предпочтительной площадкой для розничных спекулянтов и инвесторов, получая львиную долю этого чистого притока. Также можно увидеть, что величина как притока, так и оттока за последние несколько месяцев увеличилась, что свидетельствует о волатильности макроэкономических настроений пользователей Binance.

Это является дополнительным свидетельством того, что недавние притоки, вероятно, будут вызваны как новыми участниками рынка (панические продавцы), так и потенциально из-за ротации капитала в другие криптоактивы.

И наоборот, Coinbase практически полностью потеряла отток BTC с момента прорыва последних циклов в размере $20 000 ATH, и эта тенденция продолжилась на этой неделе. Coinbase является предпочтительным местом для институционального накопления в США, и, учитывая масштаб типичного ежедневного снятия средств (от 10 000 до 20 000 BTC в день), он предполагает, что более крупные покупатели остаются в активном накоплении во время этой коррекции.

Долгосрочные держатели выкупают этот провал

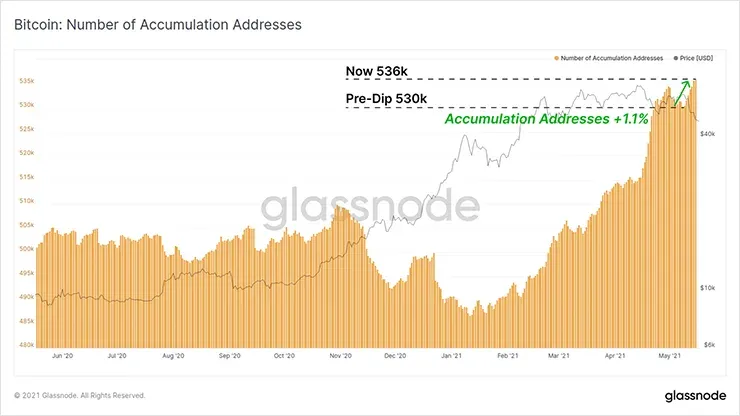

Практически в полной противоположности панической продаже новых участников, долгосрочные держатели, похоже, выкупают провал и накапливают более дешевые монеты.Хотя количество ненулевых адресов упало во время этой коррекции, количество адресов, которые находятся в накоплении, увеличилось на 1,1% по сравнению с недавним минимумом. Адреса накопления определяются как адреса, которые имеют как минимум две входящие транзакции, но никогда не тратили монеты.

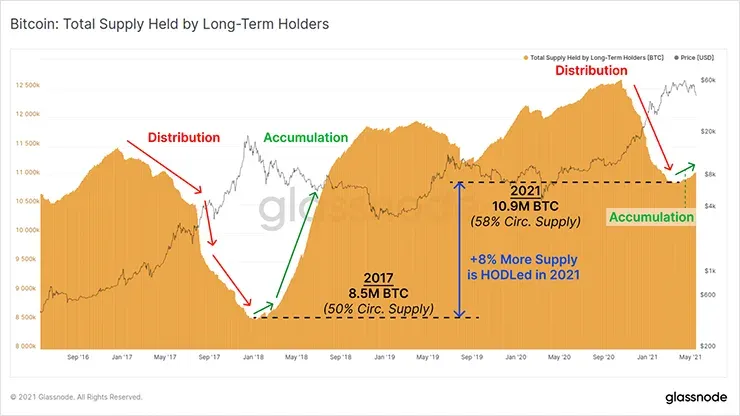

Точно так же запасы, удерживаемые долгосрочными держателями (LTH), вернулись в режим накопления, что снова напоминает макрокоммутацию 2017 года. Этот график в основном отражает покупателей, которые приобрели монеты в конце 2020 / январе 2021 года и не потратили свои монеты.

Поскольку предложение LTH начинает расти, это указывает на то, что объем монет, срок погашения которых превышает 5 месяцев бездействия, превышает объем старых монет, которые тратятся на получение прибыли.

Текущее предложение LTH более чем на 2,4 млн BTC (8% от общего предложения) больше, чем было на пике 2017 года. Это указывает на то, что большой объем монет переместился и остается в неликвидном холодильном хранилище, и эта тенденция сохраняется.

В целом рынок биткоинов переживает исторически значимую коррекцию. Есть сильные сигналы о том, что краткосрочные держатели лидируют в панических продажах, однако долгосрочные держатели вмешиваются, чтобы покупать на дне, и их уверенность в значительной степени непоколебима. Повествование о потреблении энергии PoW, мягко говоря, содержит нюансы, и дальнейшее будет проверкой убежденности всего рынка Биткоин.